Sea-Intelligence cho biết đã có những dấu hiệu cho thấy sự suy yếu trên thị trường vào nửa cuối năm 2022, điều này đã thể hiện đầy đủ trong quý đầu tiên của năm 2023.

Doanh thu sụt giảm khá mạnh, trong khoảng 35%-70% so với cùng kỳ, trong khi về thu nhập trước lãi vay và thuế (EBIT) quý I/2023 có sự chênh lệch rõ rệt so với hai năm trước đó.

Nhìn chung, EBIT của quý đầu tiên của năm 2023 là 7 tỷ đô la Mỹ so với mức đáng kinh ngạc là 43,93 tỷ đô la Mỹ trong quý đầu tiên của năm 2022 và thậm chí còn thấp hơn so với EBIT 16,28 tỷ đô la Mỹ của 2021-Q1. Một quan chức của Sea-Intelligence chỉ ra: “Tuy nhiên, nó vẫn cao hơn đáng kể so với mức EBIT 621 triệu đô la Mỹ của quý đầu tiên của năm 2019”.

Trên thực tế, mức giảm EBIT kết hợp hàng năm là -81% đáng kể (trên cùng một nhóm nhà mạng).

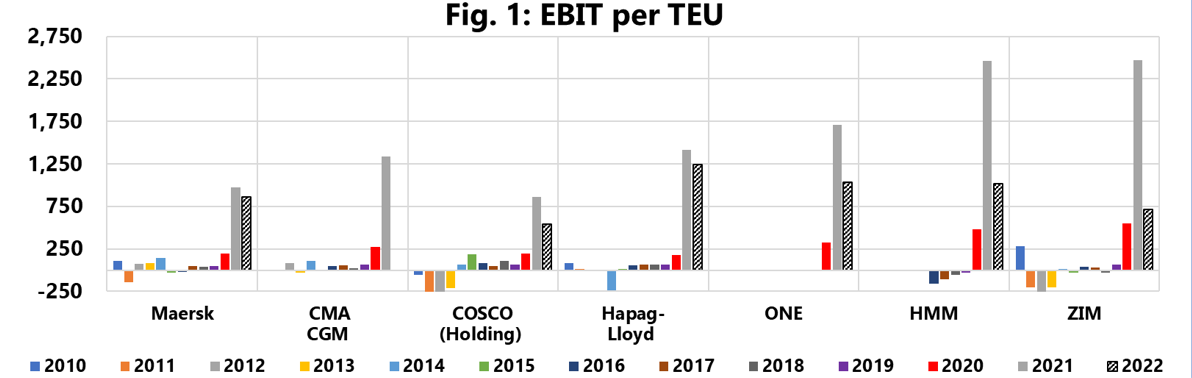

Điều này cũng có thể thấy qua số liệu EBIT/TEU, trong đó không có hãng tàu nào có thể duy trì số liệu EBIT/TEU trong quý đầu tiên của năm 2022 cho đến năm 2023. Trung bình, các hãng tàu ghi nhận EBIT/TEU là US$330/TEU trong năm 2023-Q1, giảm 81% so với mức trung bình 1.829 USD/TEU của 2022-Q1, nhưng vẫn cao hơn rất nhiều so với mức trung bình chỉ 53 USD/TEU của 2010-2021.

“Lớp bạc duy nhất, nếu bạn thậm chí có thể gọi nó như vậy, là trong khi so sánh Y/Y với 2022-Q1 sẽ cho thấy một bức tranh kinh hoàng do số lượng cao bất thường trong năm đó, thì thực tế là lợi nhuận của các hãng tàu đã tăng đáng kể so với mức trước đại dịch và nhìn vào các chỉ số thị trường hiện tại, có vẻ như các hãng tàu sẽ không quay trở lại mức thấp như vậy trong ngắn hạn”, Alan Murphy, CEO của Sea nhận xét. -Sự thông minh.

Nguồn: Container News

Hotline: 0944 284 082

Hotline: 0944 284 082

Email:

Email:

EN

EN